GST Full Form in Tamil | ஜிஎஸ்டி பற்றிய முழுமையான விளக்கம் தெரிந்து கொள்ளுங்கள்

ஜிஎஸ்டி என்பது “ஒரே நாடு ஒரே வரி” (One Nation One Tax) என்ற கொள்கையை கொண்டதாக உள்ளது.

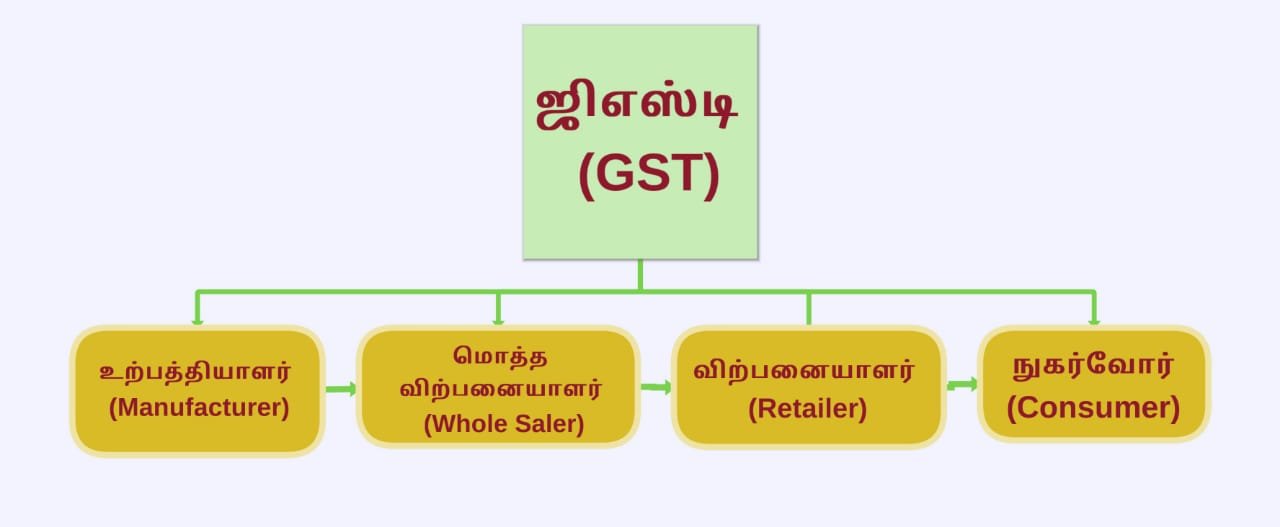

GST Full Form in Tamil – ஜிஎஸ்டி என்பது பண்டங்கள் மற்றும் பணிகளின் வரி. அதாவது சரக்கு மற்றும் சேவை வரி.

Introduction of GST

அறிமுகம்

பொருளாதாரத்தின் அடிப்படை அங்கமே வரிகள்தான்.

இந்தியாவில் வருமான வரி, சேவை வரி, வாட் வரி, சொத்து வரி என்று பல்வேறு வரிகள் இருந்தன.

இந்த வரிகளில் உள்ள சில முரண்பாடுகளை நீக்கும் விதத்தில் ஜிஎஸ்டி அறிமுகமானது.

முப்பதுக்கும் மேற்பட்ட மறைமுக வரிகளை நீக்கும் விதத்தில் ஜிஎஸ்டி அறிமுகமானது.

Type of GST

சரக்கு மற்றும் சேவை வரிகளின் வகைகள்

GST மூன்று வகைப்படும்.

1.மத்திய சரக்கு மற்றும் சேவை வரி

CGST full form

CGST ➨ Central Goods and Services Tax

விற்பனையானது மாநிலத்திற்கு உள்ளே நடைபெறும்.

வருவாய் மத்திய அரசால் வசூலிக்கப்படும்.

உதாரணம்:

மாநிலத்திற்குள் அல்லது யூனியன் பிரதேசம்

2. மாநில சரக்கு மற்றும் சேவை வரி

SGST full form

SGST ➨ State Goods and Services Tax

விற்பனையானது மாநிலத்திற்கு உள்ளே நடைபெறும்.

வருவாய் மாநில அரசால் வசூலிக்கப்படும்.

உதாரணம்:

மாநிலத்திற்குள் அல்லது யூனியன் பிரதேசம்

யூனியன் பிரதேசம் சரக்கு மற்றும் சேவை வரி

UGST full form

UGST ➨ Union Territory Goods and Services Tax

3.ஒருங்கிணைந்த சரக்கு மற்றும் சேவை வரி

IGST full form

IGST ➨ Integrated Goods and Services Tax

விற்பனையானது இரு மாநிலங்களுக்கு இடையே நடைபெறும்.

வருவாய் மத்திய அரசால் வசூலிக்கப்படும்.

உதாரணம்:

மகாராஷ்டிரா மாநிலத்தில் இருந்து தமிழகத்திற்கு பொருள் விற்பனை.

இது இட அடிப்படையில் செயல்படுகிறது.

சரக்குகள் மகாராஷ்டிராவில் உற்பத்தி செய்யப்பட்டு, தமிழ்நாட்டில் இறுதியாக நுகர்வோருக்கு விற்கப்பட்டால் முழு வரி வருவாயும் தமிழ் நாட்டிற்கே வரும்.

மத்திய அரசானது IGST-ல் இருந்து பிரித்து வழங்கப்படும் முழு வரி வருவாய் ஆனது, சரக்கு அல்லது சேவையின் வரியானது வாங்கும் மாநிலத்திற்கு செல்லும்.

GSTக்கு முந்தைய மறைமுக வரிகள் பற்றிய தொகுப்பு

மத்திய அரசு விதிப்பது

1. சுங்கவரி மீதான சிறப்பு கூடுதல் வரி

2. பணி அல்லது கடமை வரி

3.சேவை வரி

4. துணை கலால் வரி

5. மத்திய கலால் வரி

மாநில அரசு விதிப்பது

1. மாநில மதிப்பு கூட்டு வரி அல்லது விற்பனை வரி

2. பொழுதுபோக்கு வரி

3. நுழைவு வரி

4. வாங்குதல் மீதான வரி

Indirect Taxes In India

1.விளம்பர வரி (Promotional Tax)

2.ஆடம்பர வரி (Luxury Tax)

3.மதிப்பு கூட்டு வரி (VAT)

VAT ➨ Value Added Tax

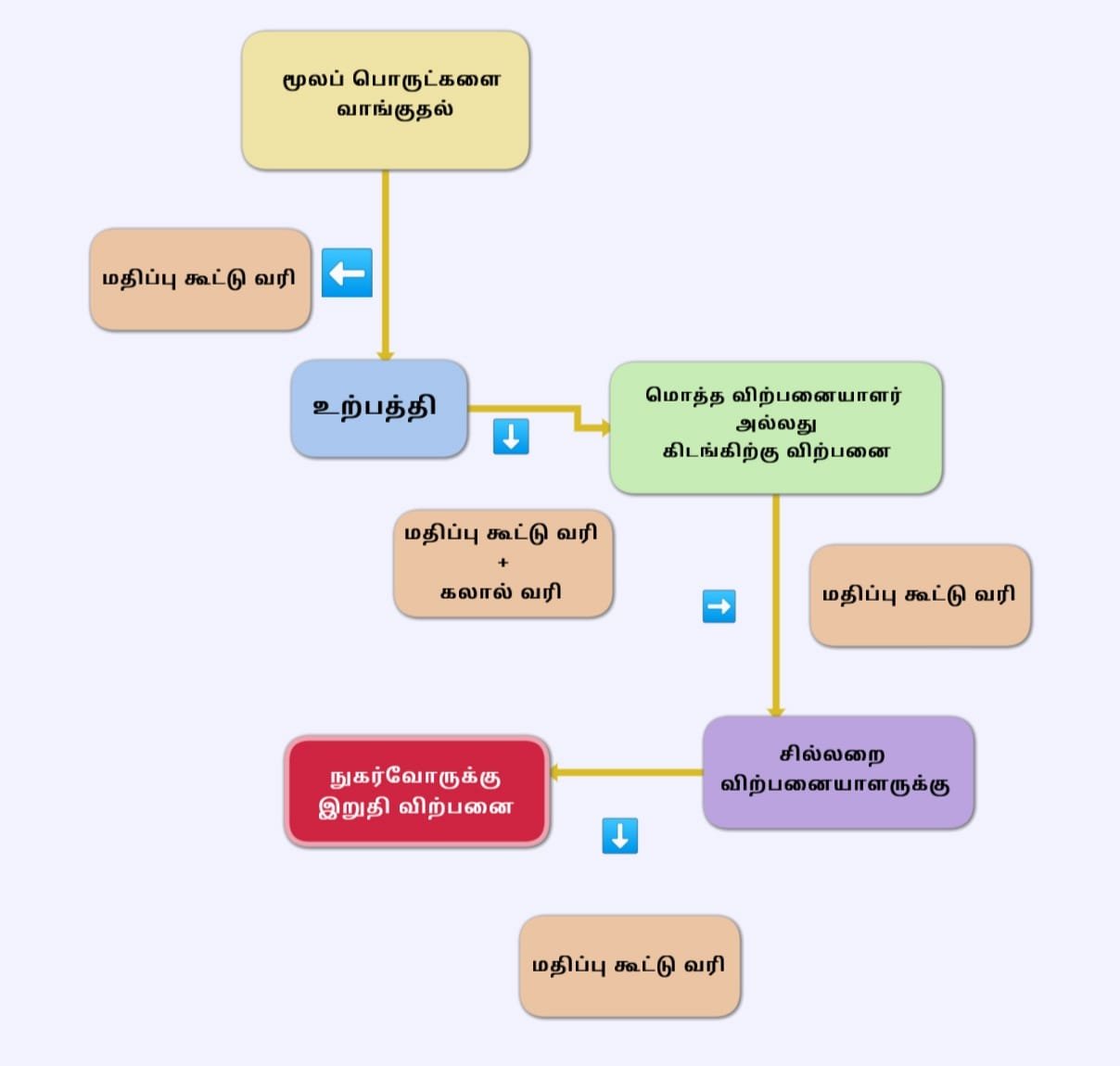

VAT எனப்படுவது அடித்தள விளைவில்லாத பல்முனை வரியாகும்.

4.உணவு வரி (Food Tax)

5.மத்திய விற்பனை வரி (CST)

CST ➨ Central Sales Tax

6.ஆக்ட்ரோய் (Octroi)

7.வணிக வரி (Business Tax)

8.பொழுதுபோக்கு வரி (Entertainment Tax)

9.கொள்முதல் வரி (Purchase tax)

10.நுழைவு வரி (Entry tax)

11.மத்திய கலால் வரி (Central Excise Tax)

மேற்கண்ட 11 வரிகள் ஜிஎஸ்டி உடன் இணைக்கப்பட்டு ஒரே வரியாக உள்ளது.

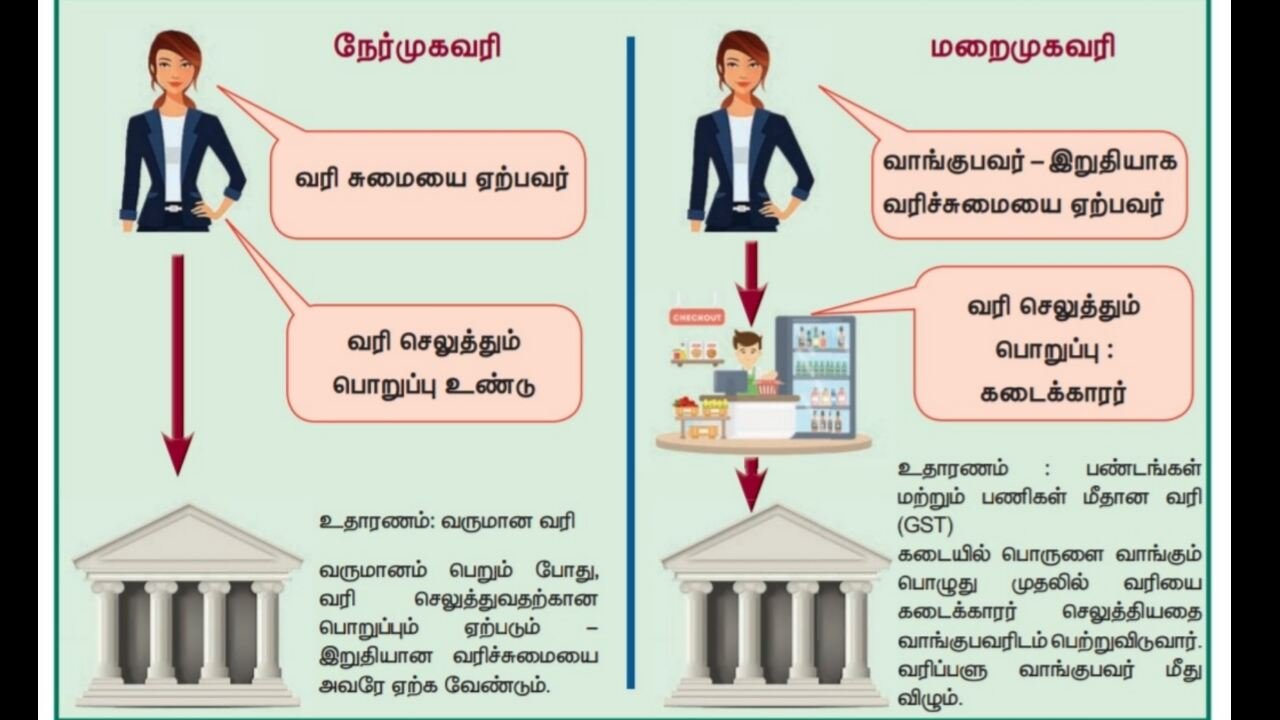

Difference Between GST and Income Tax

GST ➨ சரக்கு மற்றும் சேவை வரி. இது ஒரு மறைமுக வரி

Income Tax ➨ வருமானவரி.இது ஒரு நேர்முக வரி

இந்தியாவில் GST உருவான விதம்

ஜிஎஸ்டியின் (GST) வரலாறு

முதன் முதலில் GST அமல்படுத்திய நாடு ➨ பிரான்ஸ்

GST அமல்படுத்திய வருடம் ➨ 1954

1970 – 1980களில் பல ஐரோப்பிய நாடுகள் பண்டங்கள் மற்றும் பணிகளின் வரியை அறிமுகம் செய்தது.

1986-ல் விஸ்வநாத் பிரதாப் சிங் ஆட்சியில் இந்த மறைமுக வரி செயல்முறையானது அறிமுகப்படுத்தப்பட்டது.

பின்னர் பிரதம அமைச்சர் வாஜ்பாய் அவர்களின் ஆட்சிக்காலத்தில் மாநில அளவிலும் அமல்படுத்த முடிவு செய்யப்பட்டது.

2000 ஆம் ஆண்டு பிரதம அமைச்சர் வாஜ்பாய் GST சட்டத்தை உருவாக்குவதற்கான ஒரு குழுவை அமைத்தார்.

- GST on commission ➨ Vijay Kelkar Committee

- ஜிஎஸ்டி உருவாக காரணமான குழு ➨ விஜய் கேல்கர் குழு

தற்போது உள்ள வரி அமைப்பை மேம்படுத்த GST அறிமுகம் செய்யப்பட வேண்டும் என பணிக்குழு 2004 ஆம் ஆண்டு முடிவு செய்தது.

மன்மோகன் சிங் ஆட்சிக்காலத்தில் 2005-ல் மாநிலங்களில் மதிப்புக் கூட்டுவரி அமலுக்கு வந்தது. இது வாட் (VAT) என அழைக்கப்பட்டது.

2007 ஆம் ஆண்டு மத்திய சேவை வரி (CST) நிறுத்தப்பட்டது. வரி விகிதம் 4%ல் இருந்து 3% ஆக குறைந்தது.

2008ஆம் ஆண்டு வரி வசூலிப்பையும், சட்டத்தை பிரிக்க இரண்டு GST அமைப்பை உருவாக்க அதிகார குழு இறுதி செய்தது.

நிதி அமைச்சர் GST-ஐ ஏப்ரல் 1, 2010ல் அறிமுகம் செய்ய முன்மொழிந்தார்.

கணினிமயமாக்கப்பட்ட வணிக வரிகளுக்கான திட்டம் தொடங்கப்பட்டது. ஆனால் GST செயல்படுத்துதல் ஒத்தி வைக்கப்பட்டது.

அறிமுகப்படுத்தப்பட்ட GST சட்டத்தை செயல்படுத்த அரசியலமைப்பு திருத்த மசோதா 2011-இல் கொண்டுவரப்பட்டது.

2012ஆம் ஆண்டு நிலைக்குழு GST மீதான விவாதத்தை தொடங்கியது. ஆனால் பிரிவு 279B-ன் கீழ் அதை நிறுத்தியது.

2013 ஆம் ஆண்டு நிலைக்குழு GST தொடர்பான அறிக்கையை பட்டியலிட்டது.

2014ஆம் ஆண்டு நிதி அமைச்சரால் பாராளுமன்றத்தில் GST மசோதா மறு அறிமுகம் செய்யப்பட்டது.

டிசம்பர் 19, 2014 ➨ நிதியமைச்சர் அருண் ஜெட்லி அரசியலமைப்பு சட்ட திருத்த மசோதா 122இன் படி மக்களவையில் GST மசோதா தாக்கல் செய்தார்.

2015ஆம் ஆண்டு GST மசோதா மக்களவையில் தாக்கல் செய்யப்பட்டது. மாநிலங்களவையில் தாக்கல் செய்யப்படவில்லை.

ஆகஸ்ட் 8, 2016 ➨ மாநிலங்களவையில் GST மசோதா நிறைவேற்றப்பட்டது.

செப்டம்பர் 2016 ➨ குடியரசுத் தலைவர் GST சட்டத்திருத்த மசோதாவுக்கு ஒப்புதல் அளித்தார்.

ஜிஎஸ்டி மசோதாவை நிறைவேற்றிய அல்லது அமல்படுத்திய இந்தியாவின் முதல் மாநிலம் ➨ அசாம்

- ஜூலை 2017 ➨ 101ஆவது சட்டத்திருத்தம் மூலம் GST அமல்படுத்தப்பட்டது.

இந்தியாவுக்கான பொருள் மற்றும் சேவை வரி (GST) கனடா நாட்டில் இருந்து தோன்றியது. அதாவது இந்தியாவின் ஜிஎஸ்டி கனடாவின் மாதிரியை அடிப்படையாகக் கொண்டது.

GST Originated from Canada

GST Full Form in Tamil

GST Full Form in Tamil – ஜிஎஸ்டி என்பது பண்டங்கள் மற்றும் பணிகளின் வரி. அதாவது சரக்கு மற்றும் சேவை வரி.

GST Full Form

GST ➨ Goods and Services Tax

GSTN Full Form

GSTN ➨ Goods and Services Tax Network

சரக்குகள் மற்றும் சேவைகள் வரி பிணையம் (GSTN)

ஒரு இலாப நோக்கமற்ற அமைப்பாக அனைவரும் பங்குபெறும் வகையில், அதாவது அதன் பங்குதாரர்களாக அரசு வங்கிகள் மற்றும் வரி செலுத்துவோர் இணைந்து செயல்படும் ஒரு தளமாக உருவாக்கப்பட்டது.

இந்த முறையில் ஒன்றிய அரசால் எளிதாக வரி செலுத்துவோரின் தகவல்களை கண்காணிக்க இயலும். அந்தத் தகவல்களை சேகரித்து வைக்கவும் இயலும்.

மின்னணு வழி ரசீது (E-Way Bill)

சரக்குகள் மற்றும் சேவைகள் வரி சட்டத்தின் கீழ் 10 கிலோ மீட்டர் அதாவது 6.2 மைலுக்கு மேல் மற்றும் 50 ஆயிரத்திற்கும் அதிகமாக சரக்குகள் எடுத்துச் செல்லப்படும் பொழுது, கட்டாயமாக மின்னணு வழி ரசீது உருவாக்கப்படவேண்டும்.

இது ஜூன் 2018 முதல் அதிகாரப்பூர்வமாக அமலுக்கு வந்துள்ளது.

தங்குதடையற்ற மற்றும் விரைவான சரக்கு போக்குவரத்தை நாடு முழுவதும் உறுதி செய்யும் வகையில் தணிக்கை நிலையங்கள் நீக்கப்பட்டன.

HSN Code Full Form

HSN ➨ Harmonized System of Nomenclature

✍ ஒத்திசைவு பெயரிடும் முறை (Harmonized System of Nomenclature)

ஒத்திசைவு பெயரிடும் முறை என்பது GST வரி விகிதத்திற்கு உட்பட்டு பல்வேறு பொருட்களுக்கான வரி விகிதத்தை எளிதாக அடையாளம் காணக்கூடிய எட்டு இலக்க குறியீடாகும்.

ரூ.1.5 கோடிக்கு கீழே கடந்த நிதி ஆண்டில் விற்றுமுதல் கொண்ட நிறுவனம் HSN குறியீட்டினை தனது விலைப்பட்டியலில் குறிப்பிட வேண்டாம்.

ரூ.1.5 கோடி முதல் 5 கோடி வரை கடந்த நிதியாண்டில் விற்றுமுதல் கொண்ட நிறுவனம் இரண்டு இலக்க எண்ணில் HSN குறியீட்டினை தனது விலைப்பட்டியலில் குறிப்பிட வேண்டும்.

ரூ.5 கோடிக்கும் மேலே கடந்த நிதியாண்டில் விற்று முதல் கொண்ட நிறுவனம் நான்கு இலக்க HSN குறியீட்டினை தனது விலைப்பட்டியலில் குறிப்பிட வேண்டும்.

MODVAT Full Form

MODVAT ➨ Modified Value Added Tax

MODVAT (மதிப்பு கூட்டு வரி)

Goods and Services meaning in tamil

சரக்கு மற்றும் சேவை வரி

விஜய் கேல்கர் குழுவின் பரிந்துரையின் பேரில் இந்தியாவில் ஜிஎஸ்டி (GST) செயல்படுத்தப்பட்டது.

Bill introduced in the Lok Sabha

GST Constitutional Amendment – 122nd Constitutional Amendment 2014

ஜிஎஸ்டி அமல்படுத்த வகைசெய்யும் அரசியலமைப்பு சட்ட மசோதா – 2014 (122-வது சட்டத் திருத்த மசோதா)

ஜிஎஸ்டி மசோதா வெளியிடப்பட்டது ➨ 19 December 2014

மசோதாவை அறிமுகம் செய்தவர் ➨ மத்திய நிதியமைச்சர் அருண் ஜெட்லி

101-வது சட்ட திருத்தம் (2016)

சரக்கு மற்றும் சேவை வரி (ஜிஎஸ்டி) அறிமுகம் செய்யப்பட்டது.

GST MCQ Questions and Answers

TNPSC முதல்நிலைத் தேர்வு நோக்கில் ஒரு வரி தகவல்கள்

சரக்கு மற்றும் சேவை வரிகள் (GST)

ஜிஎஸ்டி என்பது ஒரு மறைமுக வரி.

GST எனப்படுவது அடித்தள விளைவில்லாத ஒருமுனை வரியாகும்.

ஜிஎஸ்டி – ன் கீழ் இறுதி விற்பனையின் மேல் சுமத்தப்படுகின்ற வரியாகும்.

மாநிலத்திற்கு உட்பட்ட விற்பனையில் மத்திய சரக்கு மற்றும் சேவை வரி (CGST), மாநில சரக்கு மற்றும் சேவை வரி (SGST) விதிக்கப்படுகிறது.

மாநிலங்களுக்கு இடையேயான விற்பனையில் ஒருங்கிணைந்த ஜிஎஸ்டி (IGST) விதிக்கப்படுகிறது.

ஜிஎஸ்டி என்பது ஒரு கூட்டாட்சி வரி. இது ஒரு மறைமுக வரி.

ஜிஎஸ்டி என்பது ஒரு நுகர்வு (வாங்குதல்) அடிப்படையிலான வரியாகும். அதாவது, வாங்குதல் அடிப்படையிலான வரியாகும்.

இதனால் ஜிஎஸ்டி ஆனது பொருள் அல்லது சேவைகளை உற்பத்தி செய்யப்படும் மாநிலத்தில் வரி வசூலிக்கப்படாது. மாறாக பொருள் அல்லது சேவைகளை நுகரப்படும் மாநிலத்தில் வரியானது வசூலிக்கப்படும்.

இந்தியா இரட்டை ஜிஎஸ்டி மாதிரியை பின்பற்றுகிறது. அதாவது மத்திய சரக்கு மற்றும் சேவை வரி, மாநில சரக்கு மற்றும் சேவை வரி (CGST, SGST)

மாநிலங்களுக்கு இடையேயான வர்த்தகத்தில் வசூலிக்கப்பட்ட வரிகளை, GST கவுன்சிலின் பரிந்துரைகளின் பேரில், பாராளுமன்றத்தில் வழங்கப்படும் வகையில் மத்திய,மாநிலங்களுக்கு இடையில் வரியானது பிரிக்கப்படும்.

மாநிலங்களுக்கு இடையேயான வர்த்தகத்தில் ஒரு சதவீதத்தை தாண்டாத கூடுதல் வரியை இந்த மசோதா முன்மொழிகிறது.

மாநிலங்களுக்கு உதவ ஐந்து வருட காலத்திற்கு அவர்களின் இழப்புகள் அனைத்தையும் ஈடுசெய்ய மத்திய அரசு உறுதி அளித்துள்ளது.

பாராளுமன்றத்தில் சட்டம் இயற்றப்பட்டது ➨ மார்ச் 29, 2017

நடைமுறைக்கு வந்தது ➨ ஜூலை 1 2017

GST கவுன்சிலின் தலைமையகம் அமைந்துள்ள இடம் ➨ புதுதில்லி

இந்தியாவில் GST-ன் பிராண்ட் தூதராக நியமிக்கப்பட்டவர் ➨ அமிதாப்பச்சன்

ஜிஎஸ்டி விதி ➨ 268

ஜிஎஸ்டி கவுன்சில் விதி 279A

GST அமைப்பை வடிவமைத்த குழு ➨ அசிம் தாஸ் குப்தா

GST அமைப்பை அமல்படுத்த பரிந்துரைத்த குழு ➨ விஜய் கேல்கர்

GSTன் படி வரி வசூலிக்கும் அதிகாரம் நமது அரசியலமைப்பில் எந்த ஷரத்தில் கூறப்பட்டுள்ளது ➨ ஷரத்து 246A

GST சட்டம் ➨ 101

GST காரணமாக நீக்கப்பட்ட சரத்து ➨ 268A

சட்டத் திருத்தம் செய்யப்பட்டுள்ள அட்டவணை ➨ 6 மற்றும் 7

GST-ஐ முதன் முதலில் அறிமுகம் செய்த நாடு ➨ பிரான்ஸ் (1954)

GST மென்பொருள் ➨ இன்ஃபோசிஸ்

இந்தியாவில் உள்ள GST இரட்டை வரி அமைப்பு எந்த நாட்டு மாதிரியை பின்பற்றுகிறது ➨ கனடா

GST சட்டத் திருத்த மசோதா ➨122

15 மாநிலங்கள் ஏற்றுக்கொண்டதால் GST சட்டமானது.

GST மசோதாவை ஏற்றுக் கொண்ட முதல் மாநிலம் ➨ அஸ்ஸாம்

GST மசோதாவை ஏற்றுக் கொண்ட இரண்டாவது மாநிலம் ➨ பீகார்

GST மசோதாவை ஏற்றுக்கொண்ட மூன்றாவது மாநிலம் ➨ ஜார்கண்ட்

GST மசோதாவை கடைசியாக அதாவது, 16வதாக ஏற்றுக்கொண்ட மாநிலம் ➨ ஒரிசா

சத்தீஸ்கர் மாநிலத்தை சேர்ந்த ஒரு தம்பதி தமது குழந்தைக்கு ஜிஎஸ்டி என்று பெயர் சூட்டி உள்ளார்கள்.

உலகெங்கிலும் அதிக GST விகிதத்தை கொண்ட நாடு ➨ இந்தியா

GST குழுமத்தின் தலைவர் ➨ மத்திய நிதி அமைச்சர்

ஜிஎஸ்டி கவுன்சில் தலைவராக செயல்படுபவர் ➨ மத்திய நிதி அமைச்சர்

கற்கள் மீது GST வரி விதிப்பு

கடினமான விலை மதிப்பற்ற கற்கள் மீது 0.25% வரி விதிப்பு.

சிறப்பு விகிதமும் வடிவமற்ற அரை குறைவான கற்கள் மற்றும் தங்கம் மீது 3% வரி விதிப்பு.

GST வரியின் கீழ் வராத முக்கிய பொருட்கள்

சமையல் எரிவாயு, மதுபானம், பெட்ரோல், காற்று எரிபொருள், இயற்கை எரிவாயு மற்றும் டீசல்

பெட்ரோலியம் மற்றும் அதன் பொருட்கள் மீது மத்திய,மாநில அரசுகள் விதிக்கும் தற்போதைய வரி ➨ விற்பனை வரி/வாட் (Sales Tax / VAT)

மத்தியில் விதிக்கப்படும் புகையிலை மற்றும் புகையிலை பொருட்களுக்கான வரி GSTக்கு மேல் மற்றும் சில சமயங்களில் அதற்கும் மேல் வரியானது விதிக்கப்படும்.

மனித நுகர்வில் மதுபானம் இருப்பதால், மாநிலங்கள் தற்போது விதிக்கப்படும் வரிகளைத் தொடர்ந்து வசூலிக்கும். அதாவது கலால் வரி மற்றும் விற்பனை வரி (State Excise Duty and sales tax /VAT)

குறிப்பு:

பத்திரங்கள் கொள்முதல் மற்றும் விற்பனைக்கு GST-யில் இருந்து விலக்கு அளிக்கப்பட்டுள்ளது. இது பத்திரங்கள் பரிவர்த்தனை வரிகள் மூலம் தொடர்ந்து கையாளப்படும்.

தற்போதைய GST விகித அமைப்பு

ஜிஎஸ்டி வரி விகிதங்கள் | GST-ன் 5 முக்கிய வரி விகிதங்கள்

0% ➨ வேளாண்மை பொருட்கள்

0.25% ➨ மெருகூட்டப்பட்ட கற்கள்

5% ➨ தானியங்கள்,காலணிகள்,வீட்டு அத்தியாவசியப் பொருட்களான சமையல்

எண்ணெய், சர்க்கரை, மசாலா பொருட்கள், டீ மற்றும் காபி, நிலக்கரி, இனிப்பு பொருட்கள்

12% ➨ வெண்ணெய் மற்றும் கொழுப்பு பாஸ்தா,செல்பேசி,கணினி மற்றும் பதப்படுத்தப்பட்ட பொருட்கள்

18% ➨ பெயிண்ட்,வினிகர்,மார்பில்,மரச்சாமான்கள்,பற்பசை, சோப், மூலதனப் பொருட்கள் மற்றும் ஆலை இடைநிலைப் பொருட்கள்

28% ➨ சிமெண்ட், தொழில்நுட்ப பொருட்கள்,புகையிலை,ஆடம்பரப் பொருட்களான கார், குளிர்பதனப் பெட்டி, குளிர்சாதனப்பெட்டி, காற்றோட்டப்பட்ட பானங்கள், இரு சக்கர வாகனங்கள்

ஜிஎஸ்டி (GST) அறிமுகப்படுத்துவதற்கு முன்பு இந்தியாவின் மறைமுக வரி கட்டமைப்பு

ஜி.எஸ்.டி கவுன்சில் பற்றிய தகவல்கள்

ஜி.எஸ்.டி கவுன்சில் மையத்தில் உறுப்பினர்கள்

தலைவர் ➨ மத்திய நிதி அமைச்சர்

ஒவ்வொரு மாநில அரசாங்கத்தாலும் நியமிக்கப்பட்ட நிதி அமைச்சர்கள்.

ஜி.எஸ்.டி கவுன்சில் சரக்கு மற்றும் சேவை வரியினை மத்திய, மாநில அரசுகள் சரியான விகிதத்தில் பகிர்ந்து கொள்வதை உறுதி செய்கிறது.

ஜி.எஸ்.டி கவுன்சில் கூட்டத்தின் சிறப்பம்சங்கள்

ஒவ்வொரு வருடமும் ஜி.எஸ்.டி கவுன்சில் கூட்டத்தில் புதிய புதிய சீர்திருத்தங்கள் அறிமுகம் செய்யப்படும்.

Advantages of GST

ஜிஎஸ்டியின் நன்மைகள் | GST-ன் நன்மைகள்

வரி மீதான வரி (வரிக்கு வரி) இம்முறையில் நீக்கப்படுகிறது. இதனால் பொருட்களுக்கான செலவு குறைகிறது.

GST ஒரு வெளிப்படையான வரி மற்றும் மறைமுக வரிகளின் எண்ணிக்கையை குறைக்கும்.

ஜிஎஸ்டி ஆனது நேரடியாக பொருட்களின் செலவில் பிரதிபலிக்கிறது.

ஜிஎஸ்டி என்பது தொழில்நுட்ப ரீதியில் அமைந்ததாகும்.

கீழ்க்கண்ட விற்பனையாளர்களின் செயல்கள் அனைத்தும் இணையத்தில் விரைவாக நடைபெறுகிறது.

- பதிவு செய்தல்

- வரி தாக்கல் செய்தல்

- கூடுதலாக செலுத்தியதை திரும்பப் பெறுதல்

- கோரிய விளக்கங்களுக்கு பதில் அளித்தல்

சரக்குகள் மற்றும் சேவைகளுக்கு என தனித்தனி வரி கட்டமைப்புகள் உள்ளன. இதன் மூலம் உற்பத்தியாளர்க்கும், நுகர்வோருக்கும் இடையே GST பற்றிய வெளிப்படைத்தன்மை அதிகரிக்கிறது.

ஜிஎஸ்டி ஆனது ஊழல் இல்லாத வரி நிர்வாகத்தை உருவாக்க வழிவகை செய்கிறது.

ஜிஎஸ்டி அமைப்பில் அனைத்து மறைமுக வரிகளும் ஒருங்கிணைக்கப்பட்டதால் உற்பத்தி மற்றும் சேவைகளுக்கு இடையே உள்ள வரிச்சுமை சமமாக பிரிந்து விடுகிறது.

Disadvantages of GST

ஜிஎஸ்டி தீமைகள் | GST-ன் குறைபாடுகள்

ஜிஎஸ்டி வரி கட்டமைப்பினை பற்றி பலருக்கு சரியான புரிதல் இல்லை.

கணினி சம்பந்தப்பட்ட மென்பொருள்கள் வாங்குவதில் தற்போது செலவுகள் அதிகரித்து வருகின்றன.

இந்தியாவில் GST ரியல் எஸ்டேட் சந்தையில் எதிர்மறையாக பாதிக்கும் என்று சில பொருளாதார வல்லுனர்கள் கூறுகின்றனர்.

4 சதவீத ஜிஎஸ்டி வரி கட்டமைப்பினுள் மட்டுமே சில்லறைப் பொருட்கள் ஆனது வரும். இதனால் சில்லரை பொருட்களின் விலை உயர வாய்ப்புள்ளது.

ஆடைகளின் விலை உயர்வு ஒரு காரணம்.

விமானத் தொழில் பாதிக்கப்படும் நிலை உள்ளது. காரணம் விமான சேவை வரிகளும் 6 முதல் 9 சதவீதம் வரை உள்ளது. இது அதிகமாகும் வாய்ப்புள்ளது.

GST பதிவு செய்வதன் பயன்கள்

சரக்கு மற்றும் சேவைகளை வழங்குவதற்கு அவர் சட்டப்படி அங்கீகாரம் பெறுகிறார்.

அவர் தன்னுடைய வாடிக்கையாளரிடம் இருந்து வரி வசூல் செய்யும் உரிமையினை சட்டப்படி பெறுகிறார்.

அவர் செலுத்திய வரியில் உள்ள உள்ளீட்டு வரி வரவை (Input tax credit), அவர் GSTயினை அரசுக்கு செலுத்தும்போது அதன் பயனை பயன்படுத்திக்கொள்ளலாம்.

GST பதிவு செய்வதன் மூலம் தடையில்லா உள்ளீட்டு வரி வரவானது தேசிய அளவில் வழங்குபவரிடமிருந்து பெறுபவருக்கு கிடைக்கிறது.

யார் GST கட்டாயமாக பதிவு செய்ய வேண்டும்?

20 லட்சம் (ரூ.20,00,000) மதிப்புக்கு மேற்பட்டு சரக்கு அல்லது சேவைகளை விற்பவர்கள். அதாவது பொருட்கள் அல்லது சேவையினை வழங்குபவர்கள்

GST பதிவு செய்வதில் இருந்து விலக்கு அளிக்கப்பட்டவர்கள்

விவசாயம் மட்டும் செய்யும் உழவர்கள்.(விவசாயம் சார்ந்த பொருட்கள் உட்பட)

வரிவிலக்கு அளிக்கப்பட்ட பொருட்களை மட்டுமே கையாள்பவர்கள்.

GST வரி விலக்கு

வரி விலக்கு என்பது நிகர வட்டி வீதத்தை ஈர்க்கும் அல்லது வரி விலக்கு முழுவதுமாக விலக்குவதற்கும் மற்றும் வரிக் குறைப்பு வழங்குவதை உள்ளடக்கிய சில பொருட்களையும் குறிக்கிறது.

GST விதி விலக்கு பொருட்கள்

மாவு, தயிர், பழங்கள் மற்றும் காய்கறிகள்,மஞ்சள்,வெல்லம்,பால்,உப்பு,பருப்பு வகைகள், முட்டை,இறைச்சி,மீன்,தேங்காய்,இளநீர்,பிரசாதம், கச்சா நூல், கச்சா சணல் இழை,தேங்காய் நார், விறகு, விலங்குகள் விற்பனை, செய்தித்தாள், அஞ்சல் பொருட்கள், காது கேட்கும் கருவி,கச்சா பட்டு, மனித ரத்தம்,வளையல், பருத்தி,கரி மற்றும் கைத்தறி துணிகள், புத்தகங்கள், பூஜைக்கு பயன்படுத்தும் பொருட்கள் (குங்குமம், சிலைகள்), தடுப்பூசிகள், பார்வையற்றோருக்கான பிரெய்லி புத்தகங்கள்,பதப்படுத்தப்படாத தேயிலை,குழந்தைகளுக்கான ஓவியப்புத்தகம் உள்ளிட்ட பல பொருட்கள்.

முடிவுரை

பிசிராந்தையார் எனும் சங்ககாலப் புலவர் பாண்டியன் அறிவுடைநம்பி அவர்களுக்கு ‘வரி விகிதம் நெறியைப் பற்றி’ புறநானூற்றில் ஒரு பாடல் பாடியுள்ளார்.

இவர் கூறிய கருத்து “வரி விகிதம் குறைவாக இருந்தால் அதை கட்டுவோர் எண்ணிக்கை அதிகமாகும்”. இந்த கருத்தானது ஆடம் ஸ்மித் கருத்துக்கு ஒப்பானதாக இருந்தது.

இதையும் படிக்கலாமே,

| Goods and Services Tax (GST) – TNPSC Indian Economy Questions & Answers |